雷曼光电涨停 再领风骚 领涨创业板

10月31日上午,创业板震荡收高。截至上午收盘,创业板指数报840.27点,涨6.85点,涨幅0.82%;创业板综合指数报835.89点,上涨6.09点,涨幅0.73%。创业板半日成交80.5亿元。

盘面上看,板块内个股涨跌各半,雷曼光电上涨9.58%领涨创业板;南风股份下跌2.78%,跌幅居前。

显示屏业务具备海外竞争实力,惠州项目满足未来产能需求

当前业务结构:根据公司已公布的 2011年半年报,上半年收入 1.22亿元,同比增长 38.79%。公司目前主营业务可以分为三块,一是 LED封装器件,二是 LED全彩显示屏,三是 LED节能照明产品。封装器件有 LAMP型和 SMD型,2011年上半年营收分别为 3427万和 4063万,分别占公司总营收的 28.2%和33.4%;显示屏分户内外显示屏,上半年收入 4108万,占总营收 33.8%;照明产品以室内照明产品为主,上半年营收 496万,营收占比 4.1%。

毛利率下滑主要由价格下跌和成本上涨导致:公司上半年毛利率 30.93%,同比下滑 8.29 个百分点,2季度整体毛利率 31.65%,已经出现环比回升,毛利率能否就此企稳回升尚需观察。上半年毛利率下滑产品价格下滑的影响是最主要的,我们判断这与国内 LED封装行业产能扩张后出现结构性供过于求,产品面临降价压力有关。产品价格下降的幅度和产品结构相关,公司已经逐步降低一些低毛利率的老产品占比,加大新产品的销售比重,以期提升毛利率水平。公司器件产品中,原材料占总成本的约 8成左右,金线、支架、胶水等原材料价格上涨也拉低了毛利率,其他在上半年影响毛利率水平的因素还包括人力成本的上涨及人民币对美元的持续升值。但随着国内芯片厂商有望在下半年释放新增产能,占成本 5成左右的芯片价格可能回落,对公司毛利率将产生修复。

贴片式封装及显示屏产能充裕, 直插式产能满载: 和去年同期相比, 公司封装设计产能增长约 50%, SMD型封装产能增长比例较大,目前可通过挖掘产能利用率提升产量,显示屏销售情况良好,上半年一度满负荷生产, 因此公司在年中进行了扩产以满足下半年生产销售的需要, 照明产品由于目前产销量还不大,没有遇到产能瓶颈的问题。直插式器件由于同时需要外销和供给自身显示屏生产,目前产能满载,我们预计公司在下半年将进一步进行扩产。

惠州募投项目将满足公司 3-5 年产能需要:在公司深圳本部的扩产之外,利用募投及超募资金进行的惠州扩产项目目前还在基建之中,项目将在 12、13 年分批分期达产,我们预计明年 7 月起将有部分产能率先达产。按照公司目前的规划,惠州新增产能中器件占 40%,显示占30%,照明占 30%。首期项目占地面积约 5 万平米,与公司本部约 1.5 万平米的面积比较有大幅的扩张,将满足公司未来两年的产能规划,而从更长远的规划看,未来的二期项目会将厂区面积进一步扩张至 10 万平米。我们认为从中长期看,产能将不会是制约公司发展的瓶颈。

显示屏产品在国外市场具有一定竞争力:显示屏占公司营收比重在四成以上,目前均为出口。显示屏市场的海外需求目前比较平稳,欧美市场的需求增速有限,但是公司的海外销售还在不断增长,这体现了公司产品的竞争力。公司在海外市场和当地广告安装公司深度合作,公司提供产品,当地安装公司提供安装和售后服务。其产品定位于海外的 LED 户外广告屏替换市场,广告公司的传统广告牌替换为 LED屏后收入将是传统屏的 4 倍,如购买公司显示屏产品,成本可在 15 个月收回。LED 封装器件是显示屏成本的最大部分(约占总成本的 15%左右,原材料成本的 20%左右) ,公司封装器件+下游显示屏应用的产业链一体化使其在成本上具有优势,产品价格是国外对手的 70%-80%,有机会在海外市场上不断蚕食当地供应商的市场份额。

照明应用业务正在稳步推进:公司上半年照明应用业务收入 496万,在收入中占比不高,照明业务的进度低于我们此前的预期。上半年公司照明应用产品主要为 LED日光灯管,目前以出口为主,市场主要在北美和欧洲。在销售渠道上公司目前客户以经销商和 OEM 厂商为主,将来也不排除做自己品牌的可能性。公司看好 LED照明未来的市场前景,已经成立了专门的照明事业部,将加大照明业务的推进,我们认为目前 LED 照明业务对公司整体业绩来说是锦上添花,但 1,2 年后照明业务将成为重要的营收和利润来源。

兴业证券给予推荐”评级

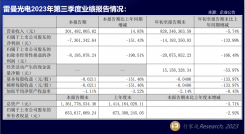

盈利预期与投资建议:公司是国内 LED 封装器件及其下游显示屏应用的领先企业之一,其显示屏产品在国外市场具备较强竞争力,惠州扩产项目为公司未来发展提供了充裕的产能空间,照明应用虽然增速低于预期但也处于稳步推进之中。下半年随着公司本部产能的进一步提升及海外市场销售的进一步扩大,我们预计公司 3 季度收入为 8950 万,净利润 1584 万,4 季度收入为 9450 万,净利润 1701 万,给予公司 2011-2013年每股收益分别为 0.80、1.18和1.70元的盈利预测,维持公司“推荐”的投资评级。