本文来自方正证券研究所于2020年10月20日发布的报告《兆驰股份:ODM业务表现持续强劲,LED双轮驱动业绩拐点可期》,欲了解具体内容,请阅读报告原文。

核心观点

三季报业绩表现符合预期

前三季度公司实现营收140.20亿元,同比增长55.23%,实现归母净利润11.12亿元,同比增长66.02%,位于此前业绩指引区间50%-70%中部,扣非后净利润10.41亿元,同比增长90.12%。其中20Q3实现营收65.56亿元,同比增长103.68%,环比增长35.31%,实现归母净利润4.97亿元,同比增长71.27%,环比增长20%,扣非后净利润4.74亿元,同比增长60.77%,环比增长22.5%。前三季度整体业绩表现符合预期。

下游行业高景气度,ODM业务持续高增长

根据调研机构Trend Force研究数据,2020Q3全球电视出货量创历史新高,达6205万台,环比增长38.8%,同比增长12.9%。北美市场表现尤其突出,根据AVC数据,2020年1-8月全球电视出货量1.35亿台,微增0.7%,但北美市场出货增长20%,全年有望超中国成为全球电视最大市场。

北美市场需求较好,主要原因包括1)人均可支配收入增长;2)娱乐、办公和学习需求增加;3)新屋销量创10多年新高带动电视消费增长;4)零售市场低价促销带动消费增长等。兆驰20H1电视代工业务已上升至全球第三,预计20Q3仍保持了较为强劲的出货增长,个别月份出货量达全球第二,仅次于冠捷。

从电视产品端来看,小米20Q3开始推出其“大师系列”OLED电视,98寸RedMi电视,82寸Mini LED背光“电视大师至尊版”电视。小米电视通过其互联网的销售模式,快速抢占电视市场份额,持续多个季度保持国产品牌销售第一。目前已开始试水中高端市场。

我们认为小米等国产厂商产品的高端化路线,利好兆驰为代表的国产ODM厂商,产品单机价值量及利润率具备一定的提升空间。展望20Q4,公司在手订单依然饱满,预计ODM业务仍有望实现较高增长,并带动公司整体业绩增长。截至20Q3公司存货达28.6亿元,大部分为电视端业务原材料,预计20Q4大部分原材料将转为成品并形成销售。

LED芯片产能快速上升,看好业绩拐点到来

前三季度,公司LED板块业务营收占比约20%,兆驰光元已完成2400条封装产线布局,封装及灯具成品业务是LED板块目前业绩主要贡献来源。 蓝绿光LED芯片业务,目前月产能已达50万片,达国内厂商第二位,产销率达8-9成,4成左右为自供应。

芯片外销部分, 国内的照明、背光客户,及部分韩系的客户均在导入过程中。 由于公司作为新晋行业供应商,今年的短期策略将以增加市场销售份额为主。随着在下游客户供应的逐步稳定,以及LED行业整体的需求回升,我们认为公司的LED芯片业务将有望逐步迎来盈利。 LED红黄光产品20Q4也将迎来量产爬坡,随着产能的持续增长,LED芯片业务有望在2021年形成公司业务的双轮驱动。兆驰是行业内少有的LED芯片、封装、灯具全产业链布局企业,叠加电视ODM业务的先天优势,在Mini LED背光产品应用亦将持续受益,看好下游终端大客户的导入机会。

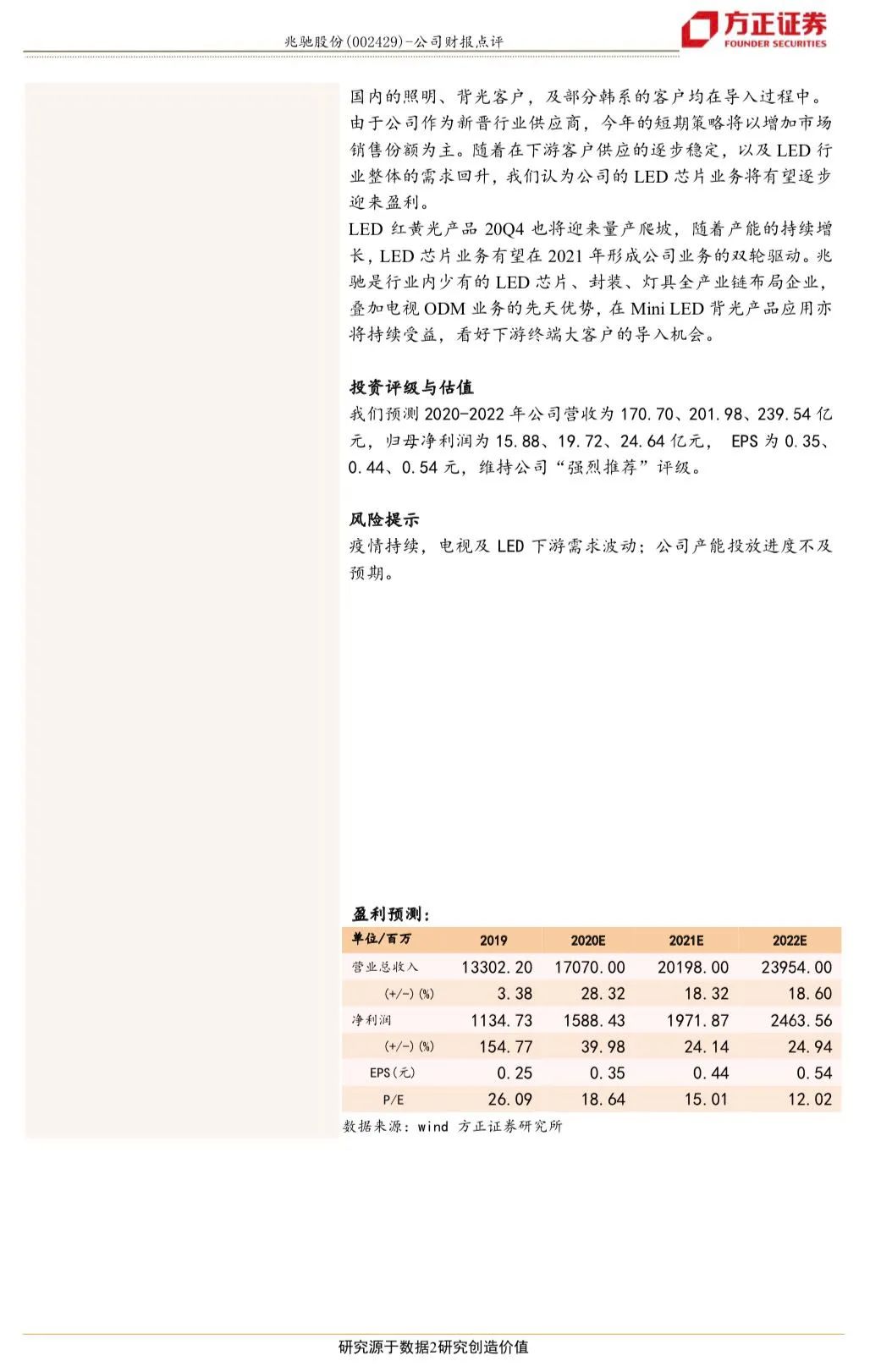

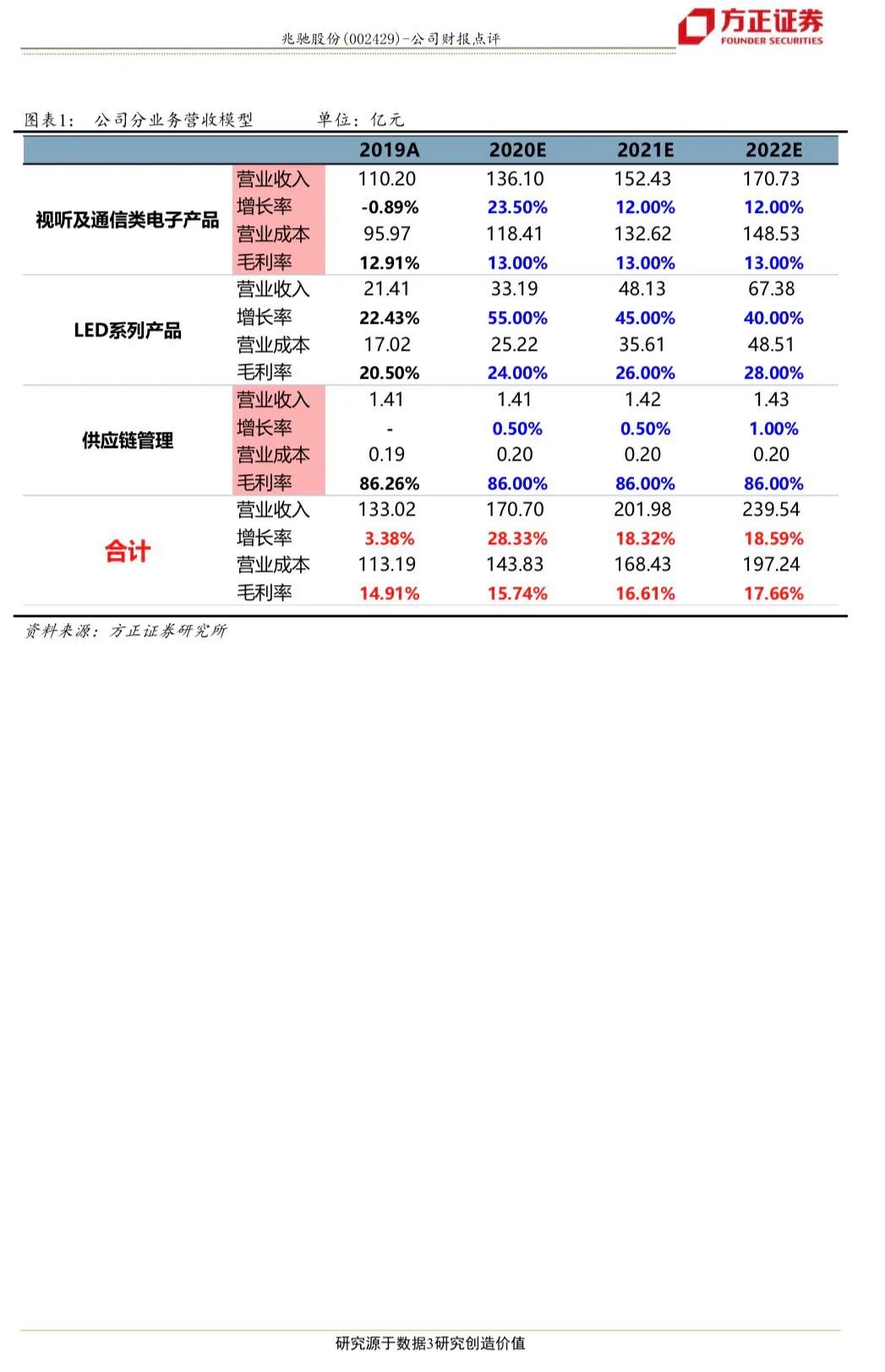

风险提示:我们预测2020-2022年公司营收为170.70、201.98、239.54亿元,归母净利润为15.88、19.72、24.64亿元, EPS为0.35、0.44、0.54元,维持公司“强烈推荐”评级。

正文如下

以上为报告部分内容,完整报告请查看《兆驰股份:ODM业务表现持续强劲,LED双轮驱动业绩拐点可期》。